|

4000156919 |

来源:巨灵鸟软件 作者:进销存软件 发布:2014/10/4 浏览次数:5150

信用管理的组织方式-考虑因素、难点

客户数量和欠款金额是信用管理组织形式中必须考虑的因素,但不是最主要的,效率、平衡和管理传统才是考虑的关键

作为少数职责大于职权的工作,作为财务和销售制衡的焦点,信用管理需要有专人全盘接受和全权负责;它和销售/财务/外勤/信息中心等部门之间存在着服务、协作和监督的多重关系;它代表公司最高管理层的观点,协调财务和销售对信用的不同理解

财务的极端观点:财务是资金流入量最大化的追求者;财务记录和分析交易和回款,但它不完全具备实施信用管理的综合技能,不可能也不应当影响销售增长和客户关系

销售的极端观点:销售是销售最大化的追求者;销售实施交易和负责收款,但它不完全具备实施信用管理的综合技能,也缺乏这样做的独立性,它对总体的现金持有水平很难有调控能力

事实上,信用管理的流程和政策反而是相对简易的;信用管理有两大难点,一是获取信用信息的外部渠道,二是信用政策的执行,后者与信用管理的组织方式密切相关

有问题的组织形式常常引发最高管理层对信用政策的调整和执行频繁干涉,这其实是由于信用管理人员在技能、独立性和协调发言权上定位不当造成的:信用管理人员必须提供中立和专业的观点(财务和销售人员能否是这样的通才?),必须明确在交易中的职责(财务和销售人员是否会分不清自身的多重身份?),必须有权协调部门间的观点矛盾和利益冲突(财务和销售人员涉足其中,又如何发言?)

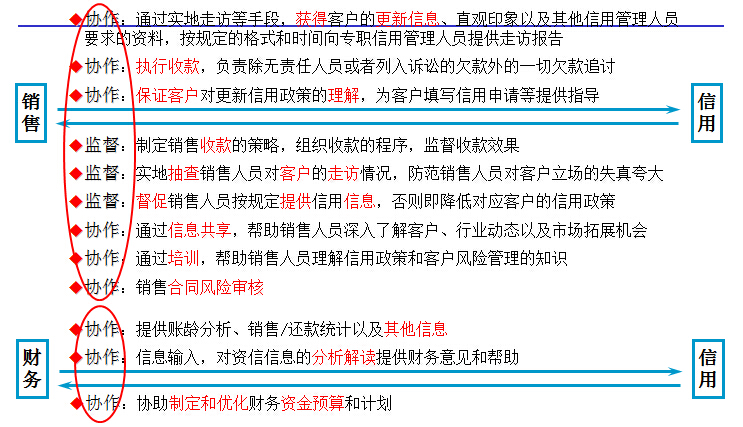

信用管理的组织方式-信用、销售、财务的关系

信用管理的组织方式-具体组织形式

以上种种均指向了同一个观点:无论是否建立独立的信用管理部门,都必须要有独立的、专业的能执行权责的信用管理专员;很多公司的做法是设一名信用经理,辅以财务部门内的几名信用管理兼职助理,直接向财务和销售副总报告工作和要求协助

信用管理只需要精简的机构

销售/财务人员通过培训,信用管理的很多工作需要/可以依靠他们的人力资源和信息资源完成

下图中可以由其他部门代行的工作有

由销售辅助的工作:1

由财务辅助的工作:2

由信息中心辅助的工作:3

其余是必须由信用管理人员亲自完成的工作

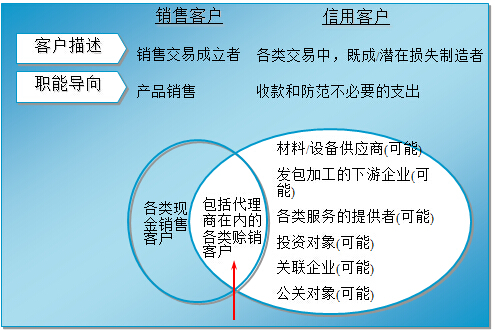

信用客户的范畴

信用客户和销售客户是交集的关系

从客户角度,看信用管理对销售管理的配合:

赊销客户筛选

以信用政策提升销售的数量和质量

欠款跟踪

以及帮助销售开拓

配合的同时,它体现出独立性,比如:信用管理者尽管有选择地参加客户洽谈,但并不直接从事客户公关

信用客户的控制

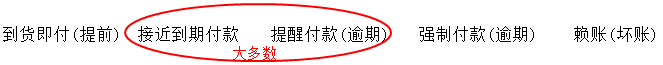

信用客户的管理,一是控制核心客户,二是区分还款特征

核心信用客户的风险损失后果要比其他信用客户显著,其客户档案和信息丰富程度也都有更高的要求 … 它包括两类

二八原则型:按照各客户近三年(或者五年)的销售额从大到小排名,以占总额的70%作为分界线,线上的属于核心客户

持续往来型:虽然在70%线下,但有多年往来并因此享受较为宽松的信用政策,对其经营和财务状况的变化容易疏于防范,也需要作为核心客户

对交易一段时期的任何信用客户,都可以总结出其习惯性的还款方式,因而需要采用有区别的信用管理(尤其是催收)策略,包括五类

信用管理的主旨是避免大多数客户对企业资金周转的负面影响

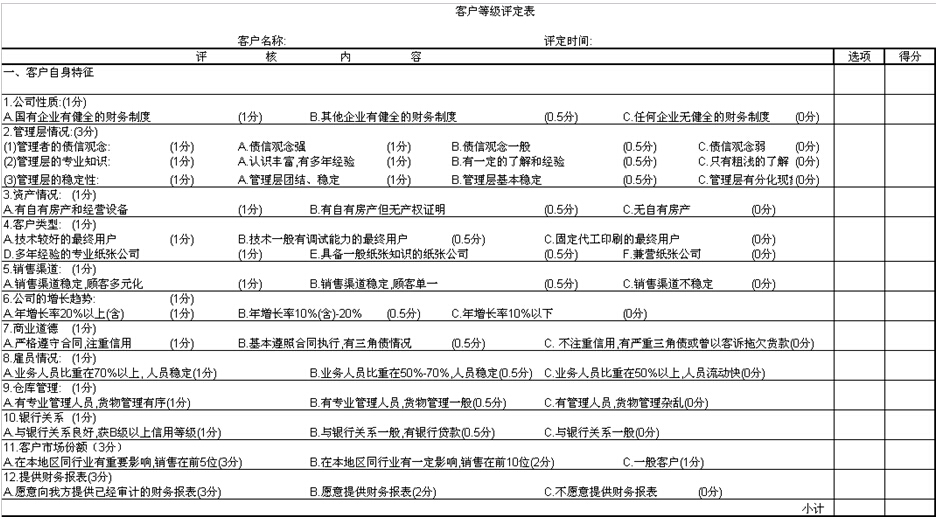

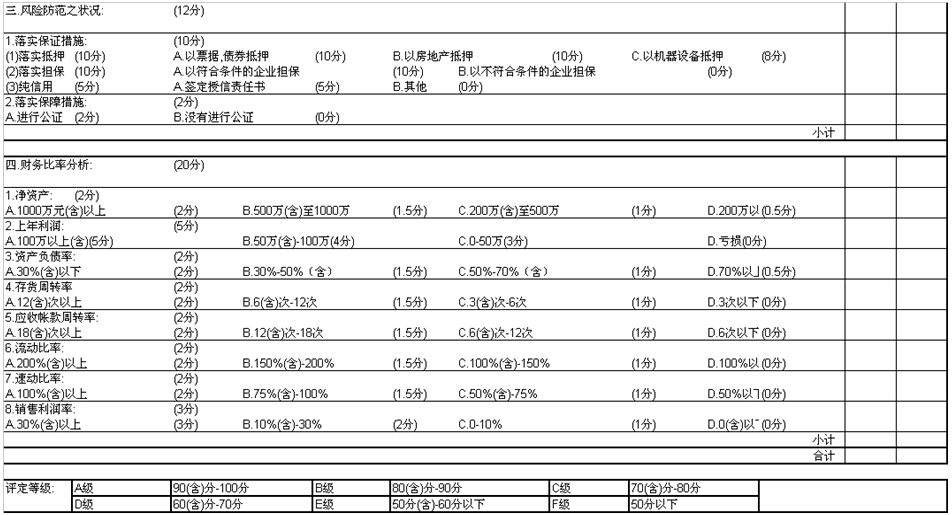

信用风险模型范例

信用风险模型是将量化(财务数据)和非量化的客户信息联系到信用政策的工具

和大多数模型一样,信用风险模型也是通过将不同风险因素的评分乘以权重,得到风险系数(总评分),再根据系数划分出一定的档次,配合相应的信用政策

客户风险评级模型实例

信用信息的获取和解读-渠道

国内不成熟的商业环境,使得外部信息渠道的质量广受限制,我们只有更多依赖内部的信息获取渠道和解读手段

信用信息的内部渠道,一是来自销售人员的走访报告,二是对销售和还款趋势的详尽描述和分析

从可靠性/完整性/及时性的综合角度看:长期接触客户(也就是内部信息渠道),以及征信公司调查报告(也就是专业信用服务)是比较好的途径

从不增加额外成本的观点看,长期接触客户无疑更加符合成本效益的原则

销售人员走访报告:依靠销售人员的技能,提供的信用信息往往是主观的、零散的、不完整的;关键是设计出好的报告/表格格式作为信息载体,以提高信息解读的质量和效率

信用信息的获取和解读-财务数据分析

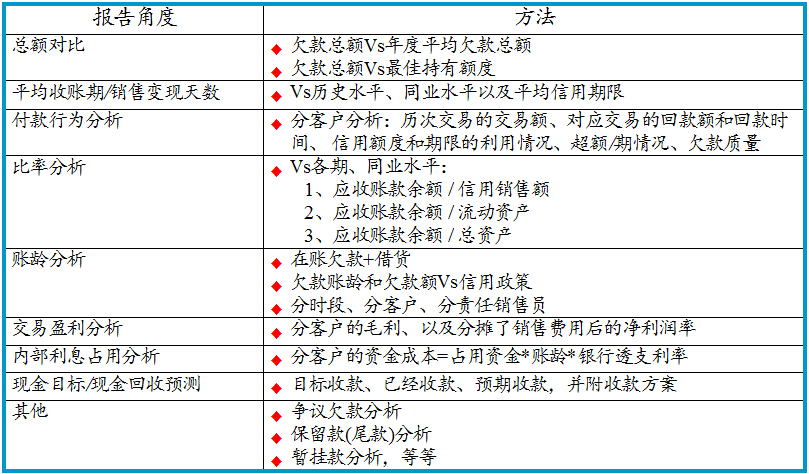

销售和还款趋势分析:在惯例上,从财务获取交易数据比从销售获取客户信息要容易和准确,但根据财务核算的要求,往往只停留在欠款账龄分析上;关键是设计出多角度的报告内容

来源:巨灵鸟 欢迎分享本文